英美出“大招”拯救经济!危机中,个人如何趋利避害?

2020.03.20

来源 华闻派

编者按 本文作者鲁晓芙,财经专栏作家,在欧洲从事跨国并购工作。

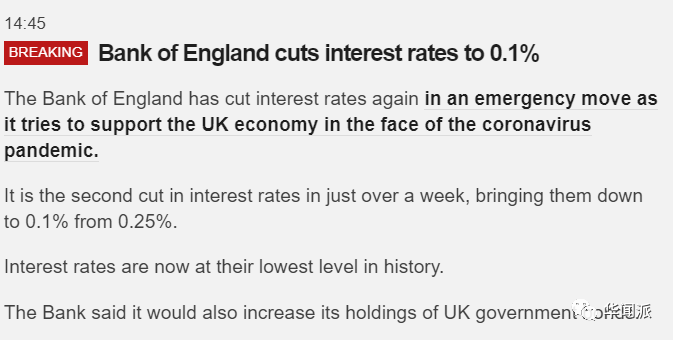

今天下午,英国再次将利率紧急降至0.1%,并在此前出台了3300亿英镑的政府救市计划;前几天,美国也将利率降至零;而欧洲央行则在今早抛出了7500亿欧元的资产购买计划。到底这些欧美国家的“大动作”,能不能挽救疫情之下的全球和各国经济?个人又该如何度过金融危机呢?以下是鲁晓芙的分析和建议(本文为作者个人观点,供参考,不代表华闻派立场)。

就在刚刚,英格兰央行宣布再次紧急降息,把利率从0.25%降至0.1%,以应对新冠疫情对英国经济的冲击。3月11日,央行才刚刚把利率从0.75%降至0.25%,0.1%的利率可以说是创下了英国历史新低。

此前,英国财政大臣里希·苏纳克在3月17日晚,发布了英国应对疫情的最新救市计划,英国政府将提供3300亿英镑的政府贷款。

▲英国财政大臣里希·苏纳克在17号的唐宁街记者招待会上宣布了3300亿英镑的救市措施

是的,你没有听错,就是这么多,相当于英国GDP的15%,包括对酒吧、剧院、酒店和餐馆等受新冠疫情影响严重行业,免除12个月的营业税,并为行业内的小企业,提供每家企业25000英镑的现金支持。今年2月13日,苏纳克刚被首相约翰逊任命为财政大臣,就面临英国“脱欧”过渡期和新冠疫情的双重考验。

不久前的3月11日,苏纳克宣读了他上任后的首份财政预算案。英国政府总共为抗击新冠疫情投入300亿英镑,其中50亿英镑给NHS,70亿英镑用于支持英国自雇工作者、企业和弱势群体,帮助他们共同渡过难关,剩下180亿英镑的额外支出用于支持英国经济(详见这里)。

为什么短短的几天之后,英国的救市金额就飙升了十几倍?再来看看一下美国,3月15日,美联储宣布了降息100个基点、利率降到零,同时还推出7000亿美元的量化宽松计划。一般降息步伐是每次25个基点,相当于美国这次一下降了4次息,几乎一夜之间变成了零利率。

▲截至3月19日,美国道琼斯指数仅在3月里,就熔断了4次

欧洲也祭出大招,3月19日一早,欧洲央行抛出7500亿欧元(折合人民币约5.4万亿元)的资产购买计划。现在,全球经济最大的风险,似乎已经不仅仅是新冠病毒本身了。我们所面对的情况,和2008年全球金融危机前期时有些相似,惊慌不安的金融市场和更加慌乱的各国政府,我已经嗅到了2008年美国次贷危机和2010年欧债危机的味道。

01

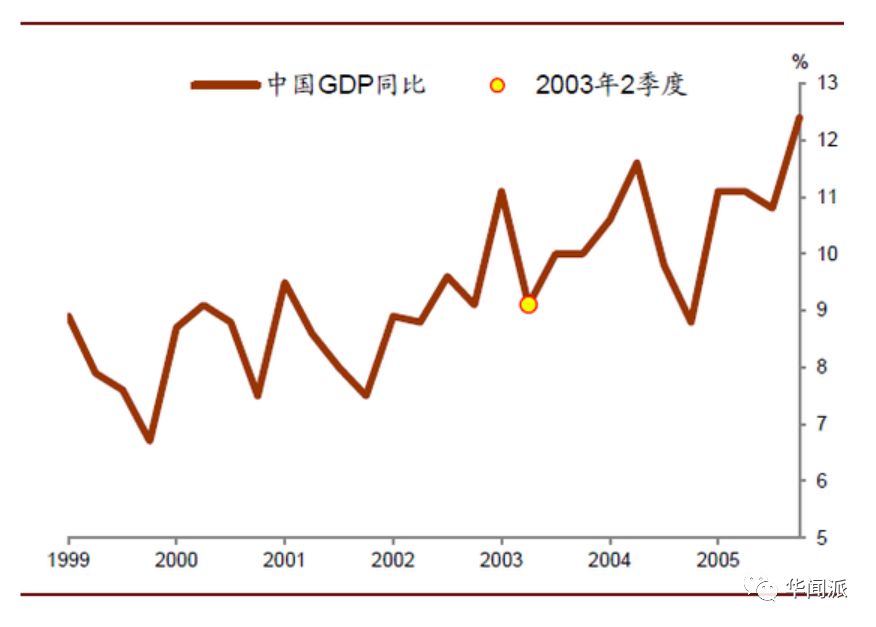

疫情经济的强劲反弹,可能指望不了中国爆发新冠病毒疫情初期时,国际金融界其实是比较乐观的,认为中国经济没有什么大风险。以中国2003年“非典”疫情为例,2003年“非典”的爆发似乎对于中国经济的影响并不是很大。从当年GDP数据来看,尽管GDP增速在二季度从一季度的同比11.1%跌到9.1%,随后经济增长在三季度和四季度,却迅速反弹到10%。最终2003年的经济增速,达到全年10%,比2002年的9.1%还要高出0.9个百分点。

▲2003年第二季度中国经济增速回落未改变上行趋势

因此,基于中国以往疫情经验来看,中国疫情经济有如下特点:疫情期间下跌惨重,疫情过后强劲反弹。这次面对新冠疫情,中国经济有了一些新特点。从乐观角度来看,中国网络经济发达,居民生活没有受到太大影响,很大程度上抵消了疫情对于消费行业的影响;网络经济、外卖经济的发达,也侧面抵消了餐饮行业受到的冲击;经过长期经济增长,居民收入提高,手中有闲钱,风险抵抗力增加;最后,春节因素导致每年第一季度,本来就是经济“淡季”,侧面减弱了疫情危害。

▲北京三里屯Soho通常是繁忙的商业综合区,在新冠疫情期间也空空荡荡的

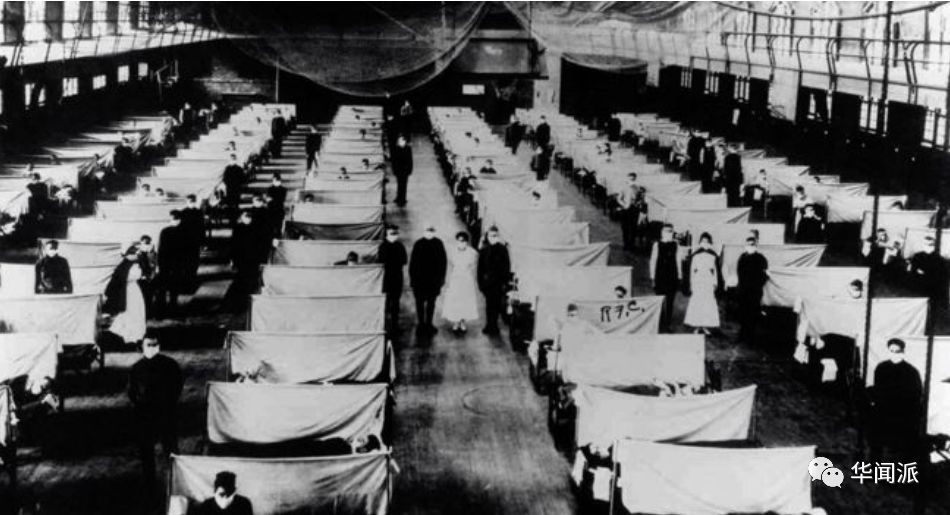

国外也有类似的情况,比如2015年5月,在韩国爆发的中东呼吸系统综合症冠状病毒,最终对韩国实际的金融影响,总体来说比疫情当时预计的要轻。而且,一旦疫情结束,韩国的经济增长就快速反弹了。回顾历史,股市史上最严重的流行病,是从1918起为期两年的大流感,俗称“西班牙流感”。当时,全球有5亿人口受感染,至少5000万人死亡。

道琼斯指数在1918年年底的回撤达到了10%左右。但从1919年年初开始,道指迅速收复失地,在接下来的半年时间里上涨了18%左右。当时的世界经济和股市,很快就忘却了流感带来的负面影响,顺着自身的规律往前发展。

▲被称为“改变人类历史”的西班牙大流感

因此,国际大型金融机构对于今年中国经济的预测,基本上认为影响短暂而且轻微,整个第一季度和第二季度初期经济增长下调,到了5月份以后会有强劲的报复性反弹(没想到中国在3月份就基本控制住了疫情),预测全年经济增长率为5.0-5.5%左右。那么,当疫情迅猛扩散到欧美国家时候,情况完全发生了变化,美国股票市场正式进入熊市(美国熊市标准为下跌20%),不亚于经历了一场中小型金融危机;正当欧洲国家对于救市措施还处于懵懵懂懂的状况时,美国和英国政府就已经出手救市了,而且出手的力度一个比一个大。

▲英超联赛至少暂停至4月30日

美国、英国、欧洲看到了什么?他们又在害怕什么?我认为,现在情况已经完全发生了变化,过去的疫情经济特点,可能会在这次疫情中发生大逆转。

02

全球金融危机,似乎越来越近过去两年,每年都有人喊:全球金融危机要来了!但是,每一次都被“化险为夷”。到了2020年,这一次因为新冠疫情,全球金融危机似乎越来越近了。我认为主要有以下几个原因。

首先,新冠病毒疫情已经被世卫组织定性为“全球性大流行”,这是全球化如此紧密的时代,第一次爆发如此严重的“全球性大流行”疾病。其次,新冠病毒具有其特殊性,导致经济陷入重大损失。比如病毒潜伏期长,最多长达14天甚至更长时间,在其期间患者没有任何症状或者只有轻微的感冒症状,却依然在公共场所活动;病毒发作以后,有的病人的病情迅速恶化,占用了大量宝贵的医疗资源,导致医疗系统崩溃;新冠病人传染性很强,没有症状的时候就有传染性,不少国家采取封城封国的措施,使得整个社会几乎陷入停顿,经济损失巨大。

▲新冠病毒模型

第三,世界经济本来已经很脆弱,经不起黑天鹅的冲击。实际在疫情爆发前,全世界的前十大经济体里(美国、中国、日本、德国、英国、法国、印度、意大利、巴西以及加拿大),除了美国、中国和印度情况好些,已经有六到七个发达国家处在衰退边缘了,要么已经出现了一到两个季度GDP的负增长,要么就是几乎零增长。以德国经济为例,德国2019年第二季度和第三季度GDP连续衰退,第四季度GDP几乎零增长(0.1%)。2019年意大利GDP增长0.3%,是2014年以来最低增速,过去20年,意大利几乎零增长,还经历了三次衰退。

▲为防止疫情扩散,威尼斯狂欢节2月23日提前闭

美国经历了去年特朗普减税的三板斧以后,经济红利消失,经济增长率今年也会下降,特朗普才会一直喊话美联储降息。从全球来讲,除了中国、印度以外的大多数主要经济体,包括美国在内,都非常有可能在未来的一到两个季度内GDP严重下降,甚至进入负增长的衰退期。刚才是从宏观经济来看,如果从行业来看,欧美的最具有优势的行业都在衰退:美国的芯片行业部分企业已经裁员;全球汽车行业都在大重组大裁员,美国也不例外;美国的信息技术企业,例如Google、Facebook等也面临着欧洲各国率先征收数字税、其他各国也会跟进的局面,未来经营情况也会出现大幅波动。

▲美国的信息技术企业面临更大挑战

第四,美国股市崩溃,加快进入全球金融危机的步伐。截至,北京时间19日凌晨,美国股市在3月内第4次熔断停市,美国国债利息率向下直线坠落到历史最低点,10年期国库券价格也在0.3%上下波动。美股市值占据全球发达国家总体市值超过60%,美股表现好全球也会跟着受惠,表现差全球遭殃。

▲3月内四次熔断的美国道琼斯指数

美股股灾会带来负面财富效应,影响消费意愿,美国股市长达10年的牛市,推动大批美国人通过基金等方式进入股市,股市一旦崩盘,损害的是广大美国老百姓的钱袋子。而消费是带动美国经济增长的最大动力之一,美国市场也通过进口提供了全世界经济增长动力。去年全美社会消费品零售总额达6.2万亿美元,同比上涨3.6%。中国消费规模虽然进一步接近美国,如今相差约2700亿美元。2008年美国次贷危机爆发以后,两年之后,欧洲爆发欧债危机,就是美国金融危机逐步向全世界传递的过程。

▲雷曼兄弟的破产正好处于美国次贷危机大爆发的关键时刻

美国经济学家普遍认为,第二季度美国经济可能陷入衰退。联合国贸发会(UNCTAD)3月9日预测,新冠疫情将给全球带来经济衰退的危机,并预计将对世界经济造成1万亿美元的负面影响,全世界GDP增长率将减少1.2%。国际金融协会(IIF)则预测,今年全球经济将成长约1%,是2008年金融危机以来最低,这也意味了许多国家恐将陷入衰退。

03

各国政府救市,只能全盘跟进如果金融危机将会爆发或者已经爆发了,它会按照自己的逻辑在走。就算是新冠病毒疫情过去了,它也会继续走完危机的全流程。因此,美英两国政府才会这么紧张,推出这么大规模的救市计划。但是,过于心急的救市计划,不一定被经济界看好,也是因为全球环境发生了巨大变化。首先,全球没有合作协调基础,危机会自我发展。

经历了英国“脱欧”公投和特朗普坚持的“美国优先”政策之后,全球化受挫,各国自扫门前雪。完全没有协调一致,无法同步财政金融政策,来应对金融危机。连自我标榜“团结”的欧盟,作为欧盟老大的德国,也曾拒绝出手救援意大利,非常让人吃惊。这点跟911反恐和2008美国金融危机时的国际形势完全不同。2001年的911事件,2008年美国的次贷危机,中国和其他国家一道,都是坚决支持美国的反恐和应对金融危机,认同美国领导地位,维护美国经济的健康,就是全球经济繁荣的保证,愿意部分放弃自身利益来维护全球经济合作。

现在,情况已经发生重大变化,主要国家之间很难相互配合。中美刚签署了第一阶段经贸协议,未来如何发展仍有待观察;俄罗斯已经成功通过低油价挖坑美国股市,给予美国股市重击;英国“脱欧”以后,指望欧洲和英国精诚合作,那也是不可能;欧洲也不敢跟进美国的量化宽松,欧洲已经负利率了怎么跟?

其次,各国政府手中武器,已经不多了。以美国为例,美国上周日傍晚美联储意外抛出了“王炸”救市措施,却让美国股市进一步崩盘:1、美联储一把降息100个基点,将利率区间降至0-0.25%,这是本月连续第二次紧急大幅降息,上次是在12天前,幅度50个基点;2、同时推出规模高达7000亿美元的量化宽松政策;3、美联储将针对银行的短期紧急贴现利率,从1.75%直接降至0.25%,比08年金融危机最严重的时期,还要低。

市场对于美国救市措施不信任,原因在于:1、美联储这么不惜血本救市,让金融市场猜测美国政府内部掌握的实际疫情,比政府披露更严重;2、按照目前美国股市的跌幅,这已经相当于一个中小型金融危机,如果短时间内再有下一次再有小型金融危机,或者如果美国遭遇一场小型恐怖主义袭击,又引发另外一次金融危机。那么,美联储将无法降息,丧失了调节工具。3、美国继续推行大规模量化宽松政策,是稀释美国债务,将现在的美国金融危机向全世界转移。美国为救自身经济把危机嫁祸他国,美国已经有2万亿美元债务了,攀上历史高位,却还在量化宽松,还在“水漫金山”。危机之下,美国总统特朗普却还在甩锅,挑起“中国病毒”事端,看不到寻求国际合作的迹象。

欧美国家在过去十年不断降息、量化宽松以刺激经济,现在许多国家的利率已经处于或接近历史低点,这代表央行能够用的手段,已几乎耗尽,如何应对危机,各国政府特别棘手。综上所述,各国的应对之策,降息方面空间不大,只能是继续量化宽松提供货币,继续执行更大的财政赤字提供财政支持。各国别无他法,只能硬着头皮跟进,只能跟进美国,进行“梭哈”(大意指压上全部身家),“不惜一切代价”拯救经济。回到英国,这就是英国财政大臣的说法“We will do whatever it takes”,翻译过来就是:不惜一切代价保护经济,显得特别悲壮。

英国所选择的救市措施,跟法国的很像,法国重点是信贷支付援助和各种形式的监管救济,在法国对于高达70%的贷款提供信贷支付援助,取消对公共合同和纳税义务的滞纳金。英国救市重点还是财政政策,支持公司申请贷款,对于贷款申请进行国家担保;对于航空业扶持措施,对于商业贷款可以暂时停止支付本息的过渡措施;同时帮助中小企业渡过难关,酒吧、剧院、酒店和餐馆等受新冠疫情影响严重行业,将免除12个月的营业税。这些措施,最后还是用英国财政来兜底。

04

个人如何度过危机?那么,对于我们普通人来说,如何应对这场可能形成的金融危机呢?

1、准备过冬这次的危机可能达到2008年次贷危机和2010年欧债危机的水平,个人要做好过冬的准备,减少和推迟不必要开支,做长期打算。虽说个人增加消费可以促进经济增长,多花钱是经济时代的“美德”,但是危机情况下政府应该成为增加支出的主力,个人保护好自己财务安全也可以了。

2、重新投资金融和房地产每一次量化宽松政策,伴随着金融资产和房地产市场的上涨。预计英国和欧洲会在本轮调控中,更多选择有针对性的财政支持,有意识地避免救市政策促进金融和房地产价格上涨。如果现金过多,财力有余,继续考虑投入已经过度下跌、具有安全空间的金融资产和房地产,例如有业绩支撑的、因为恐慌情绪而过度下跌的部分蓝筹股股票;例如进行可以出租给当地人,而不是以国际游客和国际投资客为目标的房屋投资。

可以选择购买距离黄金市中心(过去一直是国际投资客的投资热点)有一定距离,但通勤非常方便的房产。这可以保证租金稳定性,在此基础上,再寻求房屋后续升值。当你要投资欧洲和英国房产的时候,建议你问问当地房产顾问和贷款中介,他们住哪个片区,是怎么坐公共交通工具来工作的,这可以给你的安全投资提供很多线索。

3、投资组合里面,永远保留一份黄金投资4、清空比特币在真正的金融危机里,比特币没人炒。因为如果生活遇到了危机,没有人愿意花力气继续维持比特币的“虚假神话”。本文为作者个人观点,供参考,不代表华闻派立场。

- The End -

文 鲁晓芙

编辑 林卉卉

图片来自网络

本文由地球日报转码显示,查看原文

TOP COMMENT

热门评论

没有更多评论了